열려있는 정책플랫폼 |

국가미래연구원은 폭 넓은 주제를 깊은 통찰력으로 다룹니다

※ 여기에 실린 글은 필자 개인의 의견이며 국가미래연구원(IFS)의 공식입장과는 차이가 있을 수 있습니다.

관련링크

본문

수급 균형으로 진입할 2022년 DRAM 시장

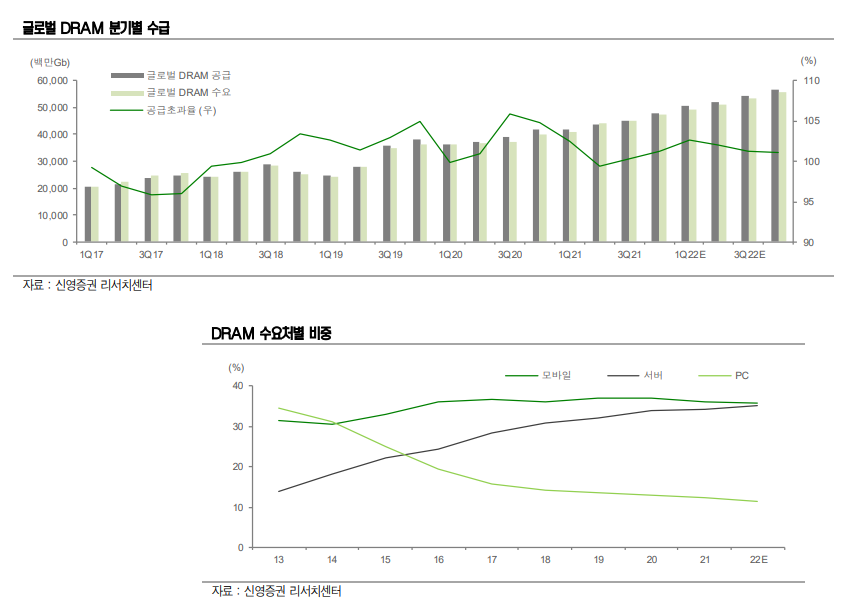

2021년 DRAM 시장은 모바일 수요 회복과 견조한 서버 수요가 공급사들의 투자 속도 조절과 맞물리면서 수급 균형으로 진입할 전망이다. 당사 DRAM 모델에 따르면, 2022년 공급초과율은 2020년 103.8%, 2021년 102.5%에서 개선된 101.9%를 기록할 것으로 예상된다.

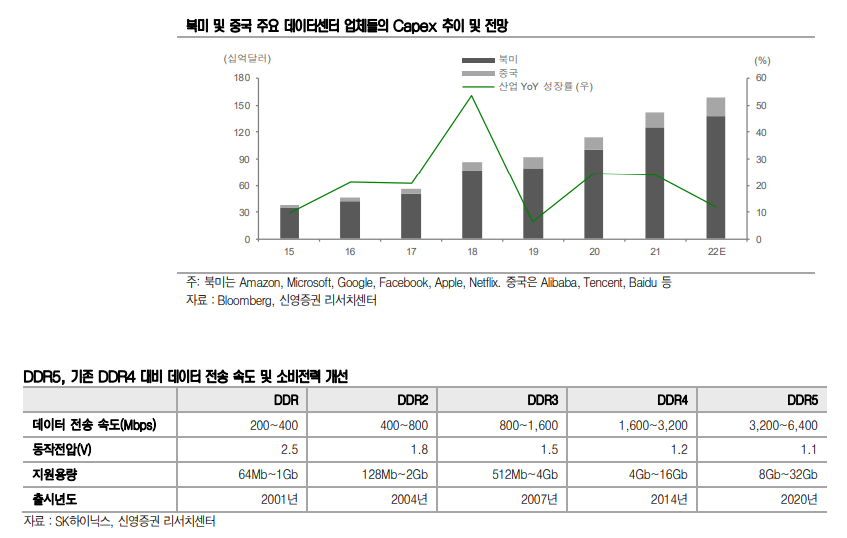

2022년 DRAM 응용처별 수요 증가율은 스마트폰 +16% YoY, 서버 +22% YoY, PC +12% YoY로 전방위적인 성장이 예상된다.

수요 증가의 주 요인은 1) 스마트폰 수요 회복과 5G 스마트폰 침투율 상승, 2) 신규 서버용 CPU(인텔의 Sapphire Rapids) 출시이다. 특히 당사는 DDR4 → DDR5로의 교체 수요가 서버 DRAM 사이클의 모멘텀으로 작용하는 데 주목하고 있다. 이에 따라 2021년은 서버 수요 비중이 모바일을 넘어서는 원년이 될 가능성이 높다. 한편,공급의 경우 공급사들이 전반적으로 보수적인 기조를 유지할 전망이다. 삼성전자와 Micron은 신규 웨이퍼 캐파 투자보다는 미세공정 전환 위주의 투자를, 지난 3년 여간 소극적인 투자를 보였던 SK하이닉스의 경우 상대적으로 신규 웨이퍼를 투입하리라 예상된다.

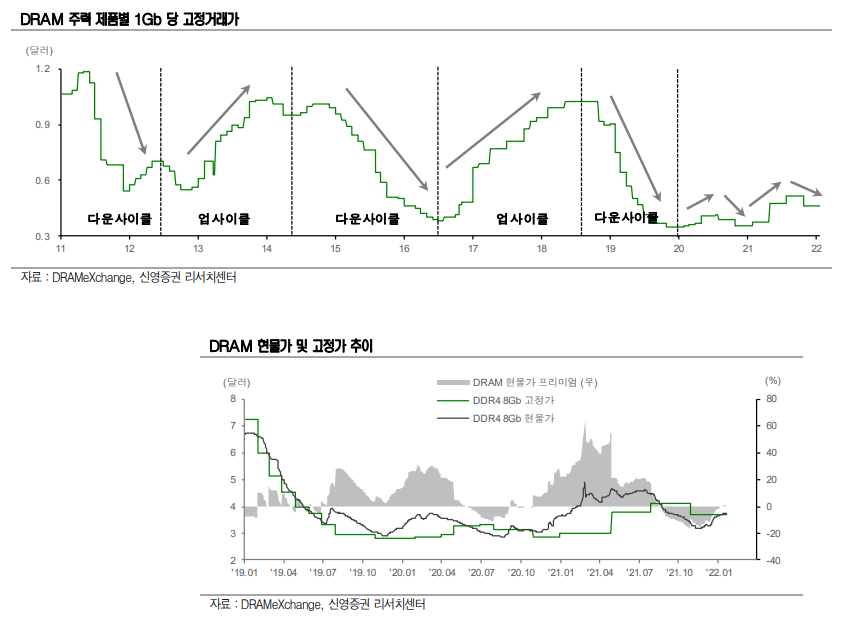

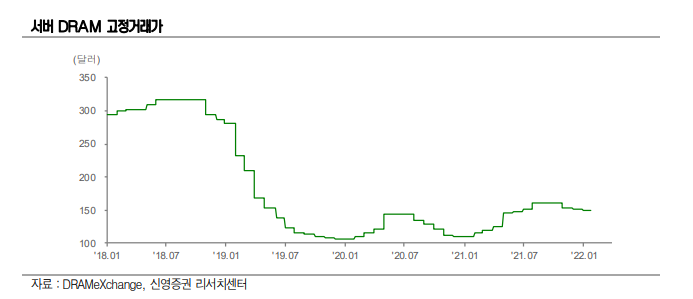

2020년 12월부터 상승 전환했던 DRAM 판가는 공급사들의 낮은 재고에도 불구, 4Q21~2Q22까지 짧은 하락 사이클을 경험 후 3Q22부터 상승 반전이 예상된다. 선적 지연에 따른 엔드 수요 둔화, 비메모리 반도체(로직 반도체) 부족으로 세트업체들의 출하 지연이 짧은 하락 사이클의 주요인으로 작용할 점을 감안 시, 향후 1) 비메모리 반도체 차질 완화. 2) 계절적 수요 성수기 도래, 3) 공급사들의 보수적인 캐파 증설 전략이 맞물리며 2H22 중 DRAM 시장은 공급자 우위 구도로 전개될 전망이다.

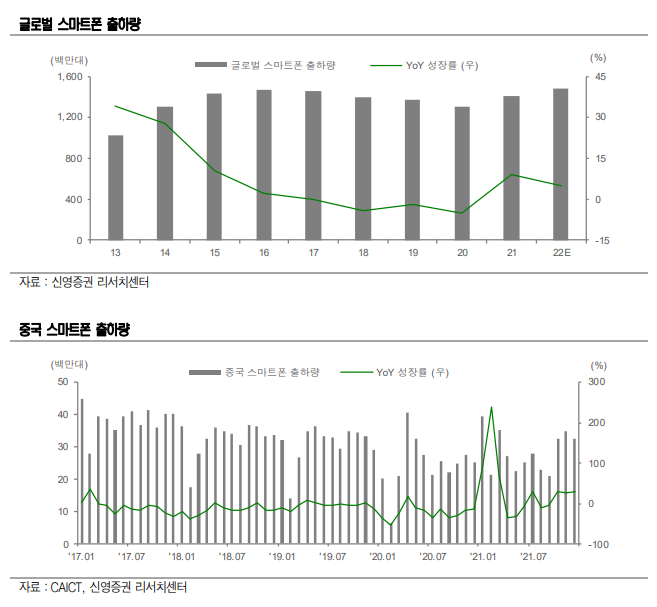

2022년 모바일 DRAM 수요는 1) 부진했던 스마트폰 출하량의 회복, 2) 5G 스마트폰 침투율 확대에 따른 대당 DRAM 평균 탑재량 증가에 기반해 전년대비 +17% 성장한 86.6억 GB을 기록할 전망이다. 2022년 스마트폰 출하량은 경기 정상화와 함께 이연된 수요가 발현되면서 전년대비 +6.8% 증가한 15.1억대를 기록할 전망이다. 비메모리 반도체 부족이 완화되는 가운데 글로벌 경제활동이 정상화되며 완연한 스마트폰 출하 회복세가 예상된다.

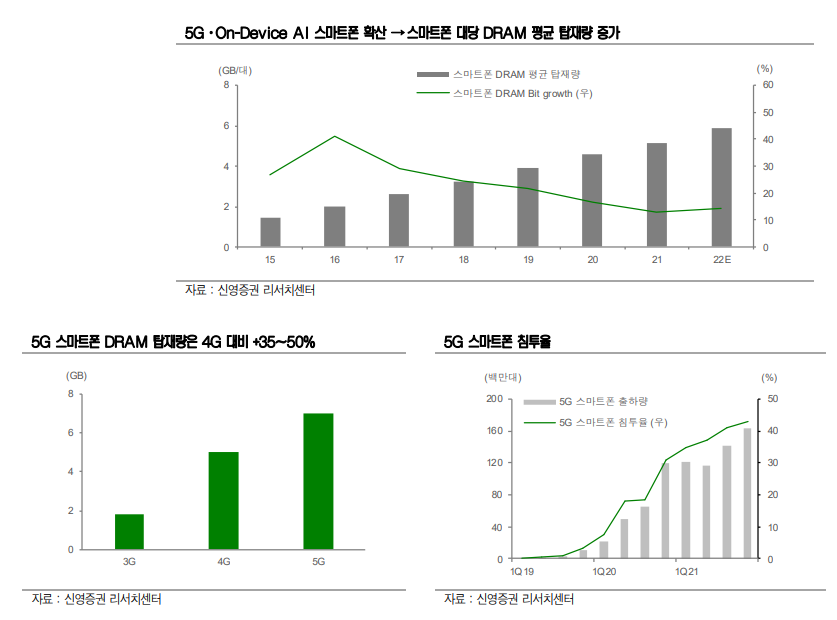

CoVID-19 여파로 침체되었던 스마트폰 출하량이 회복하는 가운데 5G 스마트폰 침투율 확대도 스마트폰 DRAM 증가의 기폭제가 될 전망이다. 기존 4G 대비 대당 DRAM 평균 탑재량이 35~40% 증가하는 5G 스마트폰의 출하량은 2022년 6.3억대로 전체 스마트폰 시장 내 침투율은 48%에 이를 전망이다. 이에 따라 2022년 스마트폰 대당 DRAM 탑재량은 5.9GB로 전년대비 +11% 증가가 예상된다.

On-Device AI를 구현하기 위한 DRAM 탑재량 증가 역시 스마트폰 DRAM 수요 성장을 견인할 전망이다. OnDevice AI는 클라우드 서버를 거치지 않고 자체적으로 동작하는 인공지능 기술로, 현재 스마트폰 중심으로 적용 중이다. 서버에서 처리하는 수준의 AI를 스마트폰에서 구동하기 위해서 DRAM 용량 증가는 필수적일 수밖에 없다.

2021년 서버 DRAM 수요는 DDR5 지원 신규 CPU인 사파이어 래피즈(Sapphire Rapids)에 대한 선행 수요가 맞물려 전년대비 +22% 성장한 74.3억GB를 기록할 전망이다. 서버 CPU 시장을 주도하고 있는 인텔이 x86 아키텍처 기반 서버 교체를 4년으로 권고하고 있는 가운데 2017~18년 투자되었던 데이터센터 서버의 교체 사이클이 2022년에 도래하리라 예상한다. 사파이어 래피즈는 서버 시장에서 최초로 DDR5를 지원한다는 점에서 서버 수요를 견인할 전망이다. DDR5는 DDR4 대비 동작 전압이 낮고, 전력 소모량은 20~30% 감소하기 때문에 데이터센터업체는 서버 효율화 및 비용 절감이 가능하기 때문이다. AMD 역시 Geona 플랫폼을 통해 DDR5를 지원할 것으로 추정된다.

1H22 +45% 상승했던 서버 DRAM 판가는 고객사들의 저항이 발생하면서 2H21 상승이 제한되었다. 2022년 서버DRAM 판가는 2H21 둔화되었던 스마트폰 시장이 소폭 회복되는 가운데 DRAM 공급사들이 보수적인 캐파 전략을 구사하면서 2Q22 저점이 예상된다. 주요 데이터센터 업체들의 재고들이 정상화되고 있는 한편, DRAM 공급사들의 재고는 낮은 수준이기에 글로벌 비메모리 반도체 수급 차질이 점차 완화될 경우 판가 상승이 재개되리라 예상된다.

2022년 DRAM 공급사들은 2021년에 이어 전반적으로 보수적인 공급 기조를 유지할 전망이다. 삼성전자는 전사적으로 파운드리 투자에 집중하면서 20~30K/월의 보수적인 DRAM 캐파 증설을 집행하리라 예상된다. Micron 역시 최소 변동성의 사이클을 추구하며 보수적인 기조를 유지하리라 전망된다. 한편, SK하이닉스의 경우 40K/월의 상대적인 캐파 증가가 예상되는데, 이는 그간 미세공정 전환에만 집중한데 따른 캐파 증설로 Bit growth 측면에서는 시장 평균 수준인 18% 공급 증가율에 그치리라 전망한다.

2022년, 파운드리 시장의 도약

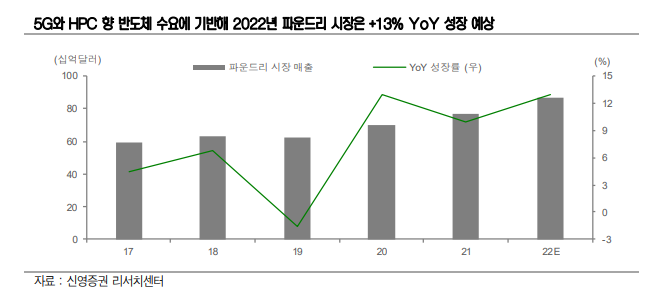

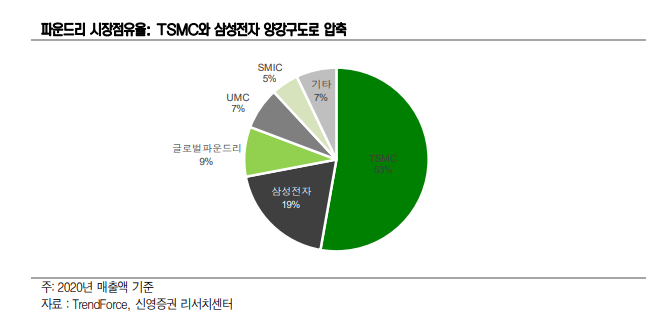

2022년 파운드리 시장은 1) 5G 스마트폰 통신칩·AP, 2) 데이터센터향 HPC(High Performance Computing) 반도체의 수요 증가로 전년대비 +10% 성장한 748억 달러를 기록할 전망이다. 그 가운데 7nm 이하 선단공정의 생산능력을 갖춘 파운드리 기업은 TSMC와 삼성전자로 국한되어 있어 양사 위주의 파운드리 시장 성장과 시장점유율 상승이 예상된다.

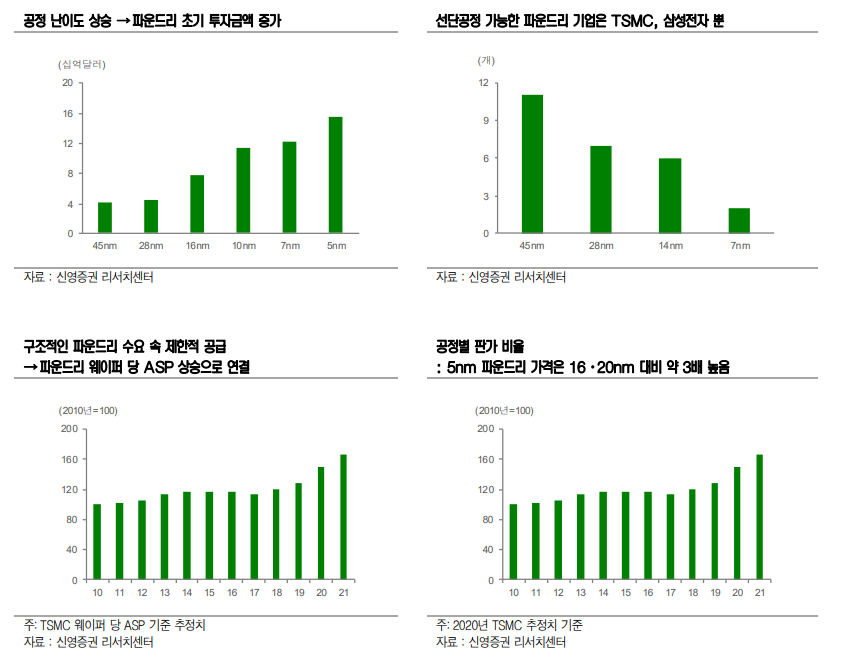

반도체 공정 난이도가 상승함에 따라 단위당 설비투자액은 급증하면서 선단공정 생산 가능한 파운드리 기업은 점차 감소해왔다. DPT(Double Patterning Technology)와 QPT(Quadruple Patterning Technology)의 공정 스텝 수 증가, 5nm 이하 EUV 공정 스텝 수 증가에 따른 추가 장비 구매 등의 투자비용 부담으로 대부분 기업들은 선단공정 경쟁에서 퇴출되고 현재 TSMC와 삼성전자만이 7nm 이하 공정 제조가 가능하다.

구조적인 수요(Q) 성장 대비 제한적인 공급은 파운드리 웨이퍼 판가(P) 상승을 촉발하였고 이는 파운드리 선두업체의 시장 지배력을 강화하는 요인으로 작용했다. 파운드리 시장점유율 1위인 TSMC의 경우 2020년, 2021년 웨이퍼 Blended ASP는 전년대비 각각 +10%, +8% 상승한 것으로 추정되며 레거시 공정 생산 위주인 업체들 대비 높은 영업이익률을 향유해오고 있다.

2018년 업계 3위인 글로벌 파운드리는 7nm 공정 개발에 대해 무기한 연기를 선언한 반면, 삼성전자 파운드리 사업부는 7nm 공정에 안착하면서 견고한 2위를 다지고 있으며, 향후 3·5nm 공정 전환 과정에서 TSMC와의 간극이 가파르게 축소되리라 예상한다. 구조적인 수요 성장 속에서 팹리스 고객사들의 선단공정 파운드리 의존도는 높아질 수밖에 없으며 이는 삼성전자와 TSMC의 수혜로 이어질 전망이다.

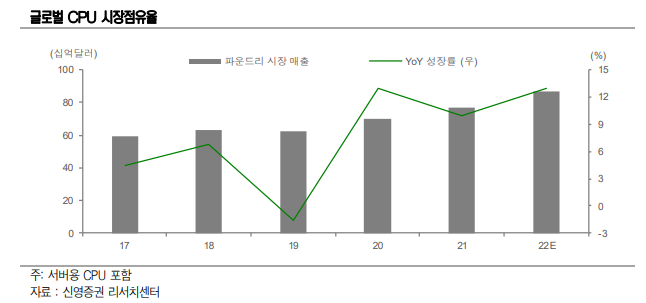

TSMC의 선단공정 라인은 애플, AMD, 퀄컴 등의 주문 증가로 인해 가동률이 100%를 넘어설 정도로 수요가 급증하고 있다. TSMC 의 최대 고객사인 애플은 아이폰과 아이패드의 AP 뿐만 아니라 맥북 CPU까지 TSMC의 5nm로 생산하고 있으며, 최근 CPU 시장 경쟁에서 인텔을 추격 중인 AMD의 성장세도 TSMC 가동률 상승에 일조하고 있으리라 추정된다. 글로벌 CPU 시장에서 AMD 점유율이 증가하는 가운데, CPU 생산 시 타 제품 대비 웨이퍼 소모량이 많기 때문에 TSMC 파운드리 캐파 부족은 심화되고 있다.

최근 삼성전자는 4nm 공정을 파생공정이 아닌 주공정으로 포함시키는데 무게를 두며 TSMC와 차이를 좁히고 있다.14nm → 10nm → 7nm → 3nm을 주공정으로 삼고, 주공정 사이에 파생공정을 두는 삼성전자의 기존 파운드리 선단공정 전략에 4nm를 주공정으로 추가하여 3nm로 넘어가기 전 TSMC와 비슷한 5nm 입지를 다지고 있다.

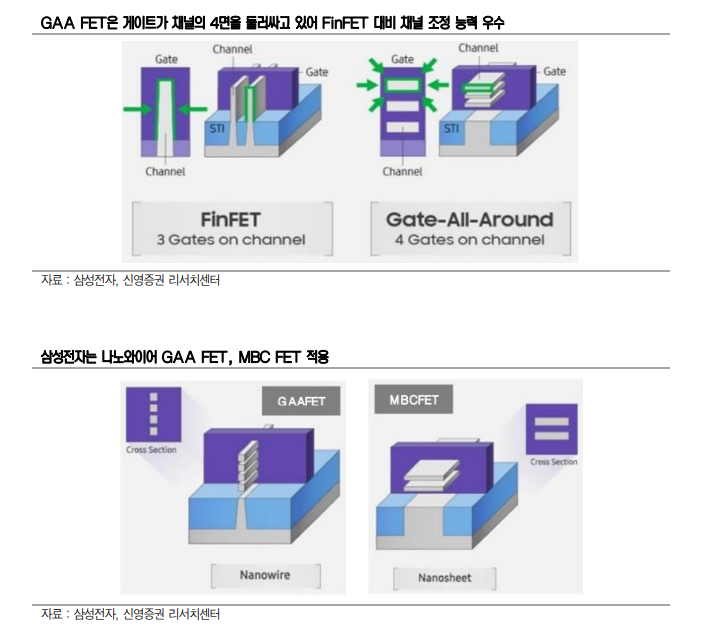

선단공정 생산능력을 갖춘 업체가 제한적인 상황에서 삼성전자와 TSMC 간 파운드리 경쟁은 심화될 전망이다. 삼성전자는 2022년 양산 예정인 3nm에서 트랜지스터 게이트 구조를 기존 FinFET이 아닌 GAA FET을 도입해 파운드리 시장에서의 우위를 도모하려 한다. 한편 TSMC는 3nm까지는 기존의 FinFET을 그대로 사용하고 2023년 양산 예정인 2nm부터 GAA를 적용할 계획이다.

GAA FET(Gate-All-Around Field Effects Transistor, 이하 GAA)는 게이트가 채널의 3면을 둘러싸고 있는FinFET(Fin Field Effects Transistor)과 달리 4개면을 모두 감싸고 있는 트랜지스터이다. 즉, 4개의 면으로 채널과 게이트 간 접촉면적인 전방위적으로 증가하여 FinFET 대비 추가적으로 전류제어가 가능해 누설전류를 줄일 수 있다.

트랜지스터 크기가 미세화 될수록 소스와 드레인 사이 전류가 흐르는 채널의 길이가 짧아지면서 전류를 제어하는 게이트의 성능이 저하되고 누설전류가 발생하게 된다. 누설전류를 개선하기 위해 소재 변화, 트랜지스터 구조 변화 등이 이루어져왔는데, 28nm부터는 유전율이 높은 금속으로 채널과 게이트 간 접촉면적을 3개면으로 넓히는 FinFET을 적용했다.

일반적으로 GAA FET은 채널 형태가 가늘고 나노와이어(Nanowire) 형태인데, 이는 채널과 게이트 간 접촉면적이 얇은 수준에 그쳐 전류가 충분히 흐르기 어렵다. 이를 개선하고자 삼성전자는 나노와이어 대신 넓은 면적의 종이 구조의 나노시트(Nanosheet)로 채널 조정 능력을 극대화시킨 MBC(Multi Bridge Channel) FET을 독자적으로 개발했다. MBC FET 공정은 7nm FinFET 공정 대비 면적은 45%, 소비전력은 약 50% 줄일 수 있다.

- 기사입력 2022년01월27일 10시37분

- 검색어 태그 1

댓글목록

등록된 댓글이 없습니다.