열려있는 정책플랫폼 |

국가미래연구원은 폭 넓은 주제를 깊은 통찰력으로 다룹니다

※ 여기에 실린 글은 필자 개인의 의견이며 국가미래연구원(IFS)의 공식입장과는 차이가 있을 수 있습니다.

관련링크

본문

<요약> 현재 일부 보험사를 제외하고는 전반적으로 보험사들의 유동성 및 지급여력 등에 당장의 큰 문제는 없는 것으로 판단되나, 개별 보험사들은 향후 유동성 여건 악화 및 금융시장 환경 불안정성 확대에 대비하여 선제적으로 적정수준의 유동성 유지를 위한 방안을 적극적으로 강구할 필요가 있음. 또한 최근 대내외 거시경제·금융 환경 및 부동산시장 여건 등을 감안하여 보험사 부동산PF대출의 신용위험에 대한 지속적인 모니터링 및 관리와 함께 부동산PF대출 한도설정 방안 등을 검토할 필요가 있음. |

■ 최근 들어 인플레이션 심화 및 글로벌 긴축기조 등에 따른 급격한 금리상승이 이어지고 채권시장 경색 등 금융시장의 불안정성이 확대되고 있는 상황에서, 유동성 및 부동산PF대출을 중심으로 보험사의 최근금융 여건을 평가해 보고 과제를 모색하고자 함.

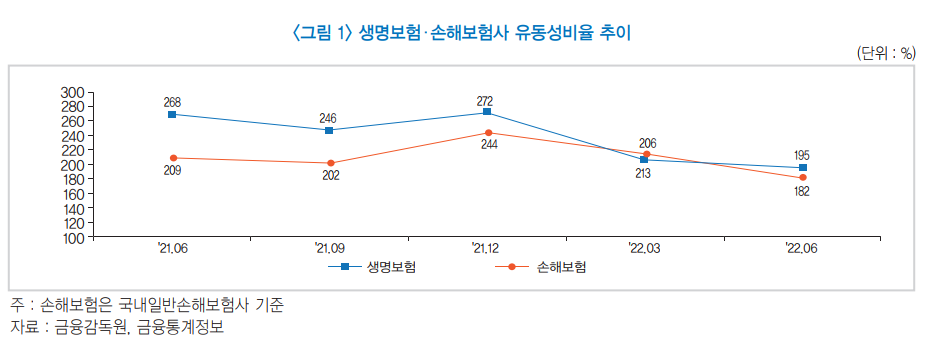

■ 국내 보험사의 유동성외형지표는 현재까지는 전반적으로 양호한 수치를 보이고 있으나, 전년동기대비 두 자릿수대의 하락폭을 나타내고 있으며, 일부 보험사의 경우 낮은 수준을 기록하고 있음.

• 2022년 6월 말 기준 평균 유동성비율이 생보사가 195%, 손보사는 182%를 기록하고 있는데, 이 는 전년동기 대비 각각 75%p, 27%p 줄어든 수치이며, 일부 생·손보사의 경우 유동성비율이 100%를 겨우 넘거나 하회하고 있는 것으로 나타남.

■ 또한,과거에 판매되었던 저축성보험에 대한 보험금 지급수요 증대, 신규가입 감소 및 기존계약의 해약 증가,금융시장 환경 불안정성 확대 등의 영향으로 향후 보험사의 유동성 여건이 악화될 가능성이 존재함.

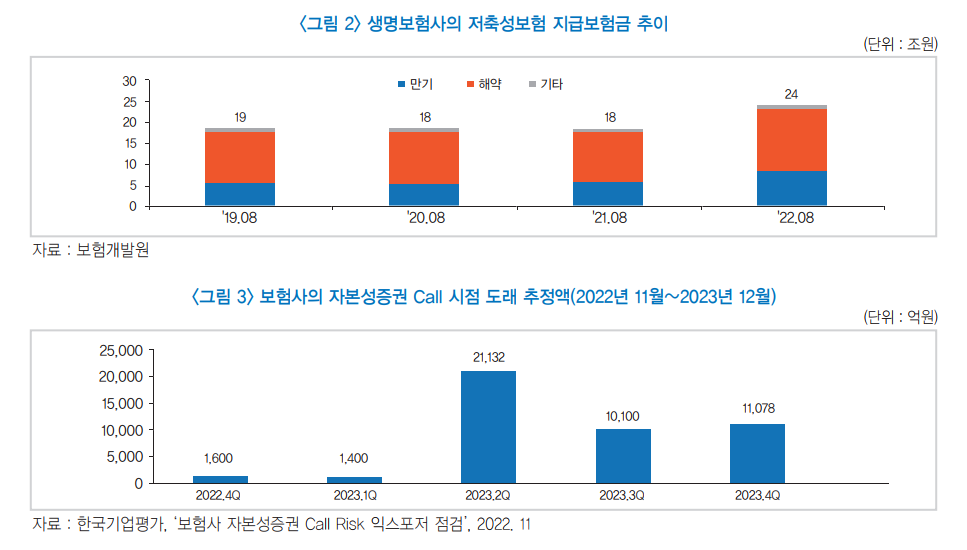

• 생명보험사들의 경우 올해 내에 만기가 도래하는 저축성보험의 계약 건이 적지 않음에 따라 만기 보험금지급 수요가 높아질 것으로 예상되는데, 실제로 2022년 8월말 기준 저축성보험의 만기보 험금 규모가 전년동기 대비 42.8% 증가하였으며, 지급보험금 규모도 31% 늘어난 것으로 나타남 (<그림 2> 참조).

• 최근 인플레이션, 경기둔화 및 금리상승 기조가 지속되고 있는 상황에서 실질 가처분소득 감소 등의 영향으로 신규보험 가입이 위축될 것으로 우려되는 가운데, 경제적 이유 또는 예 · 적금 금리상승에 따른 은행권으로의 자금이동 가속화 등으로 인해 기존 보험계약의 해약이 늘어날 가능성이 있음. - 실제로 저축성보험의 경우 2022년 8월말 기준 해약금액 규모가 전년동기 대비 26.3% 확대된

것으로 나타남(<그림 2> 참조).

• 최근 들어 레고랜드 사태 등의 여파로 채권시장을 통한 기업의 자금조달이 전반적으로 어려움을 겪고 있는 상황에서, 당분간 보험사들도 신종자본증권, 후순위채권 발행 등을 통한 자금조달에 어려움을 겪거나 더 높은 금리를 제공해야 하는 등의 비용부담이 증대될 것으로 우려됨.

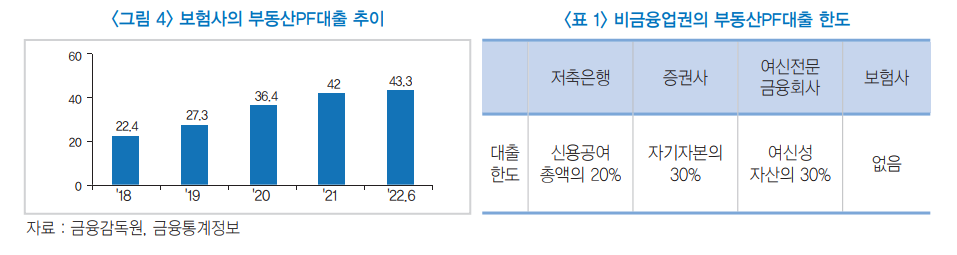

• 특히, 일부 보험사들의 경우 기존에 발행했던 자본성증권에 대한 콜옵션(call option) 시점이 올 해 및 내년에 걸쳐 도래하고 있음에 따라, 이들 증권의 콜옵션 행사를 위한 유동성 확보가 필요한 상황임.

- 2022년 11월~12월 동안 콜옵션 시점이 도래하는 자본성증권은 3건에 총 1,600억원 정도이고, 2023년의 경우 17건에 총 4.4조원 가량인 것으로 추산됨(<그림 3> 참조).1)

■ 한편, 보험사의 기업대출 중 전통적인 대출에 비해 상대적으로 고위험·고수익 대출로 여겨지는 부동산PF 대출이 최근 수년간 가파른 증가세를 보이고 있음.

• 보험사 부동산PF대출의 최근 3년간 연평균 증가율이 23.5%로 전체 대출 연평균 증가율의 약 3.9배, 기업대출 연평균 증가율의 약 2.1배 수준을 나타내며, 2022년 6월말 기준 43.3조원을 기록하고 있음.

• 특히, 저축은행, 증권사, 여신전문금융회사 등 다른 제2금융업권은 부동산PF대출 한도가 설정되 어있는 반면, 보험사의 경우 별도의 규제가 없음에 따라 부동산PF대출이 보험사로 옮겨오는 풍 선효과 발생이 우려됨.

■ 현재까지 일부 보험사를 제외하고는 전반적으로 보험사들의 유동성 및 지급여력 등에 당장의 큰 문제는 없는 것으로 판단되나, 개별 보험사들은 향후 유동성 여건 악화 및 금융시장 환경 불안정성 확대에 대비하여 선제적으로 적정수준의 유동성 유지를 위한 방안을 강구할 필요가 있으며, 금융당국도 이에 대한 철저한 모니터링 및 필요시 추가적 제도 지원을 고려할 필요가 있음.

• 지금까지 국내 보험사들은 자본 조달에 있어 주로 신종자본증권, 후순위채권 등 자본성증권 발행 에 의존해 온 측면이 많으나, 향후 유상증자, 과도한 배당 자제, 보험 상품군 재조정*, 경비(사업 비 등) 절감 등을 통해 자금조달 수단을 다변화하는 방안도 적극적으로 고려할 필요가 있음. * 금리연동형 상품 비중 확대, 보장성보험 비중 확대 등

• 또한 유동성 수준이 취약한 일부 보험사를 중심으로 보다 면밀한 모니터링 및 감독이 이루어질 필요가 있으며, 필요시 보험사에 대한 유동성 평가 및 확충을 위한 추가적* 지원 방안의 시행도 고려될 필요가 있음.

* 최근 금융당국은 유동성비율 규제 시 유동성자산의 인정범위를 확대하고 유동성자산 평가 기준을 한시적으로 완화하는 조치를 시행하였으며, 보험사가 환매조건부채권(RP)을 발행하여 유동성 확보를 위한 자금조달이 가능 하도록 허용함.

• 한편 2023년부터 신국제회계기준(IFRS17)이 시행되면서 보험부채도 시가평가될 예정이며, 이로 인해 보험사의 자본확충 부담이 경감됨에 따라 유동성 관리 및 재무건전성 유지 부담도 상당 부 분 완화될 것으로 기대됨.

■ 또한 최근 대내외 거시경제·금융 환경 및 부동산시장 불안정성 심화 등을 감안하여 보험업권 부동산PF대출 관련 향후 신용위험에 대한 지속적인 모니터링 및 관리가 필요한 것으로 판단됨.

• 특히, 보험업권에 대해서도 증권사, 여신전문금융회사 등 다른 제2금융업권처럼 부동산PF대출 한도를 설정하는 방안에 대해 검토할 필요가 있음.

----------------------------------------------------

1) 한국기업평가, ‘보험사 자본성증권 Call Risk 익스포저 점검’, 2022. 1

※ 이 글은 한국금융연구원(KIF)이 발간한 [금융브리프 특별호(24호)특집] (2022.11.18.) 금주의 논단에 실린 것으로 연구원의 동의를 얻어 게재합니다.<편집자> |

- 기사입력 2022년11월28일 17시00분

- 검색어 태그 1

댓글목록

등록된 댓글이 없습니다.