정책 아름드리

첨부파일

관련링크

본문

[요약]

⇒ 저금리에 따른 자산가격(부동산, 주식) 상승과 그에 따른 내수회복 유도, 유로화·엔화의 공격적인 통화 절하에 대한 대응 필요성 등도 한국은행이 기준금리를 당분간 낮게 유지할 근거로 작용할 전망

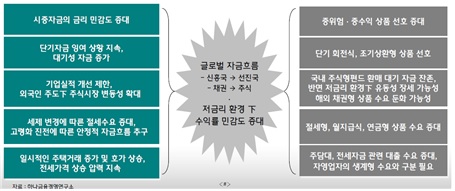

· 중위험․ 중수익 상품 수요 증대와 더불어 비과세 및 절세형 상품에 대한 관심 증가로 수익증권 및 해외증권 등 일부 위험자산에 대한 비중 확대가 진행

· 이 때 감수해야 하는 리스크(표준편차)는 ‘0.99%(수익률 3%) → 1.10%(4%) → 1.19%(5%) → 1.34%(6%) → 1.44%(7%)’로 거의 선형적으로 증가함

· 노무라증권·BNP파리바·UBS 등 외국계IB는 우리나라의 2015년 경제성장률을 2%대까지 내려 잡았으며, IMF는 한국 등 세계 주요국가들이 저성장 장기화에 대비해야 한다고 경고

- 우리나라는 구조적 요인에 의한 저성장과 저물가 지속으로 초저금리 상황이 상당기간 유지될 것으로 예상되며, 디플레이션에 대한 우려가 고조됨에 따라 향후 추가 금리인하 등 한국은행의 적극적인 정책대응도 예상

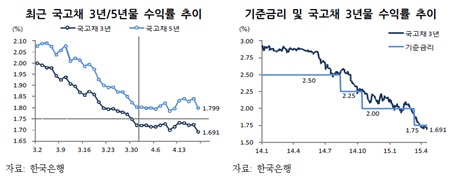

· ‘15년 3월초 2.00%에서 시작한 국고채 3년물 수익률은 경제지표 부진으로 2% 밑에서 하락세를 지속하였으며, ’15년 3월 금통위에서의 기준금리 인하 이후 4.17일 사상 최저치인 1.691%까지 하락

※ 국고채 3년물 수익률 추이: 2014년말 2.098% → 3.2일 2.000% → 4.17일 1.691%

· 초저금리와 저유가, 자산가격 상승 등 긍정적 환경조성에도 불구하고, 소비심리 둔화, 원리금 상환부담 등 구조적 제약요인으로 인해 소비부진이 지속될 전망

· 글로벌 경기 부진에 따른 수출 감소, 투자심리 위축, 해외투자 증가 등으로 국내 기업투자 부진도 지속

· 중국의 성장세 둔화, 주요 중간재·자본재의 자체 생산능력 강화, 중국 내 투자환경 악화 등으로 대중 수출 부진의 구조화 우려 점증

· 경기침체 타개를 위해 적극적인 통화정책 완화와 자국 통화 약세 유도가 경쟁적으로 이뤄짐에 따라 EU·일본 등 주요국에 대한 수출 부진도 지속 예상

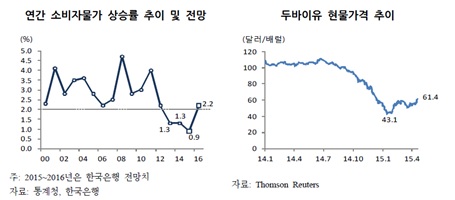

· 소비자물가 상승률이 2%를 하회한 것은 외환위기(1999년 +0.8%) 직후를 제외하고는 통계 작성 이래 처음으로, 2012년 이후 2년 연속 1%대 상승률이 지속

· 공급우위 지속으로 국제유가 상승세는 제한될 것으로 예상되며, 기저효과를 고려할 때 국제유가 하락에 따른 물가 영향은 2016년에야 완화 전망

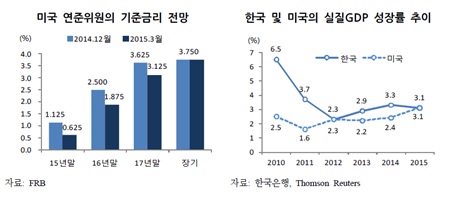

· 회복국면에 들어선 미국 경제와 달리 저성장·저물가가 지속되고 있는 국내 경제를 고려할 때 미국의 금리정책 및 미국 금리와의 동조화는 과거보다 느슨해질 가능성

⇒ 부진한 경기흐름과 디플레 우려 등을 고려할 때 상반기 중 기준금리는 한 차례 추가인하가 예상되며, 경기상황에 따라서는 기준금리가 더 낮아질 가능성도 상존

- 하나금융연구소는 ‘시중 자금흐름 특징과 시사점’ (2015.3)에서 시중 유동성 확대 불구, 실물부문에 대한 공급은 부진하고, 단기금융상품을 중심으로 금융권간 상호 거래 규모 증가한 상황을 분석

· 저금리 및 저물가 지속에 따른 화폐보유에 따른 기회비용 감소로 현금보유 성향이 크게 강화

· 장단기 금리차 축소로 장기상품에 대한 메리트가 감소하며 대기성 자금 증가세는 당분간 지속 예상

· 글로벌 차원의 통화완화 확산에 따른 캐리자금 증가 등 유동성 확대가 국내로 일부 유입되는 조짐이나, 대내외 불확실성 심화시 외국인 자금의 급격한 유출 가능성도 상존

· 금융위기 이후 가계부문은 소비둔화로 자금잉여 규모 확대가, 기업부문은 설비투자 감소 등의 영향으로 자금부족 규모가 축소되는 양상

· 예금과 투자형 상품, 예금과 보험 상품간의 충격반응 결과는 금융위기 이전에는 충격의 효과가 단발적이고 지속성이 제한적이었으나, 금융위기 이후에는 충격의 효과가 누적적으로 증대되는 모습

【법칙 1】중력이 커질수록 시간이 흐르는 속도가 느려진다

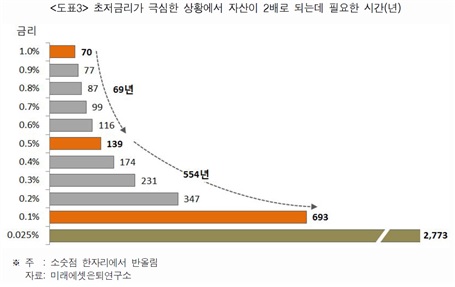

→ 저금리로 갈수록 자산증식에 걸리는 시간이 가속적으로 느려진다

· 금리가 5%일 때에는 자산이 2배가 되기까지 14.2년 걸리는 데 그치지만, 금리가 3%이면 23.4년, 2%이면 35.0년, 1%로 떨어지면 69.7년이나 걸림

【법칙 2】블랙홀의 중심에서는 아무것도 빠져나올 수 없다

→ 초저금리의 극한에 빠지면 자산증식이 어렵다

· 초저금리가 심화되어 금리가 1%에서 0.5%로 떨어지면 자산이 2배가 되는데 걸리는 시간은 70년에서 139년으로 연장되며, 0.1%로 추락하면 693년이나 걸림

【법칙 3】블랙홀에 빠지지 않기 위해서는 적당한 궤도유지를 위한 원심력이 필요하다

→ 수익률 4~5% 수준의 ‘중위험 ․ 중수익’ 영역으로 이동하는 게 효율적이다

· 기대수익률을 2% 금리수준에서 점차 올려감에 따라 자산이 2배로 증식하기까지 시간이 큰 폭으로 단축되다가, 수익률 5%를 넘어가면 추가로 단축되는 시간에 큰 차이가 없음

※ 기대수익률이 2%에서 3%로 1%p 올라갈 때 단축되는 시간은 11.6년으로 가장 길고, 이후부터 5.7년(수익률 4%) → 3.5년(5%) → 2.3년(6%) → 1.7년(7%)씩 체감함

· 글로벌 금융시장 불안 예상되나 우리나라에 대한 영향은 제한적, 대미수출은 환율효과로 증가 예상, 산업별 온도차 존재

※ (금융시장) 미국 금리인상으로 글로벌 변동성 증가 예상되나, 국내 금융시장에 미치는 영향은 제한적

※ (수출전반) 가격경쟁으로 인한 이익 감소 우려되나, 미국 금리인상에 따른 달러강세, 한국은행 금리인하 통한 환율효과로 수출증가 기대

※ (개별산업) 금리인상과 저유가로 에너지 산업 투자 감소가 예상됨에 따라 송유관 등 철강수출 감소, 원자재 가격 하락으로 관련 기계·설비 수출 둔화, 금리인상 영향을 덜 받는 가전, 반도체 수출전망 긍정적

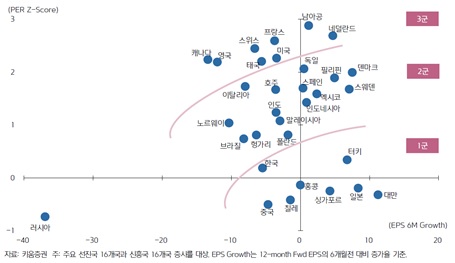

- 키움증권은 ‘2015년 글로벌 자산배분전략’ (2015.4.)에서 2015년 글로벌 경기는 완만한 개선세를 이어갈 것이며, 경기 확장국면에서 채권투자보다 주식투자가 훨씬 매력적으로 주가지수의 상승 리스크가 더 크기 때문에, 주식투자는 위험대비 포트폴리오의 기대수익률을 높일 수 있다는 견해 제시· 2015년 주된 경기회복 모멘텀은 ① 미국의 글로벌 수요 견인, ② 유럽과 일본의 금융완화 정책 지속과 ③ 신흥국의 경기부양책 강화로 정리해볼 수 있음

· 2015년에 Fed의 기준금리가 인상되겠지만, 글로벌 유동성은 위축되지 않을 것으로 전망

※ ECB와 BOJ의 금융완화기조가 유지될 것이고 경제규모 상위 40개국 중 29개 국가가 금융완화 기조에 동참하고 있기 때문

· 국제유가의 하락 등으로 인플레이션 압력이 낮아진 상태에서, 주요국은 경기부양적인 금융 및 재정정책을 유지할 것으로 전망

※ 특히 중국, 인도 등 주요 신흥국을 비롯해 세계 각국 정부는 글로벌 경기침체 탈피를 위해 인프라 투자를 확대 중

· 미국 경기는 글로벌 여타 국가들보다 빠르게 회복되고 있으나, Fed의 금리인상은 서두르지 않을 것으로 보이며, 그 시점은 2015년 중반 이후가 될 것으로 예상됨

※ 그렇게 전망하는 근거는 ① 민간소비의 높은 금리민감성, ② 미국 고용시장의 불안정한 회복, ③ 2% 기대인플레이션에 대한 불확실성 때문

· 우리경제는 ’80~’90년대 연평균 9%대의 높은 성장률을 기록했으나, 외환위기를 거치며 5%대로 하락, ’11년부터는 세계 평균에 미달한 2~3%대로 성장률이 빠르게 떨어지는 추세

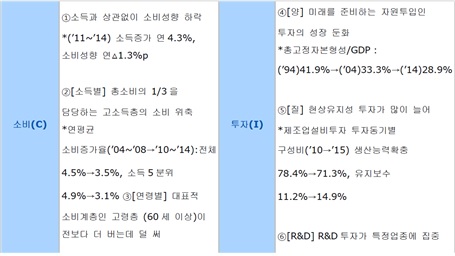

· GDP 지출 4 개 부분을 살펴보고 저성장 위기를 경고하는 10 가지 징후를 제시

※ 민간소비 측면에서 ’12년 하반기부터 소비자물가가 0~1%로 낮아 가계의 실질구매력은 올랐는데 소비성향이 하락하고 있으며, 소득증가율이 5~6%대로 높은 ’11년, ’12년에도 소비성향은 총 3.2%p 하락

※ 총소비의 1/3을 담당하는 고소득층(소득5분위 기준, 5분위)의 최근 5년간 소비증가율이 연 3.1%에 그쳐 전보다 소비에 소극적인 모습

※ 60세 이상 고령층의 취업, 소득이 빨리 느는데 소비성향은 하락하며 고령층이 대표적 소비계층에서 저축계층으로 바뀌고 있는 상황

※ 총투자(총고정자본형성) 증가율이 추세적으로 낮아져 GDP 대비 비중이 ’96년 43.5%로 정점을 찍은 후 ’14년 28.9%까지 떨어지는 등 투자의 양적 성장 둔화

※ 신제품생산, 설비확장을 위한 ‘생산능력확충’ 투자비중은 ’10~’15년 7.1%p 감소하는 반면 현상유지 성격의 ‘유지보수’는 3.7%p 늘 것으로 전망

※ 우리나라의 GDP 대비 R&D투자 비중은 세계 1위(’13, 4.15%)로 양적으로 풍부하지만 약 2/3(66.9%)가 반도체·전자·자동차 3개 산업에 집중돼있고, 서비스업 R&D 비중은 OECD 24개국 중 최하위로 편중

※ 국가채무가 ’97년 60.3조원에서 ’14년 527.0조원으로 급증

※ 재정건전성 판단지표인 관리재정수지도 작년 29.5조원 적자로 역대 최대치(’09년 위기 제외)를 경신했고, 통합재정수지는 세입·세출 증가율 불균형으로 ’21년부터 적자를 이어갈 전망

※ 10대 수출품목이 10위권에 오른 지 평균 22년 이상으로, 신산업이 태동해 주력산업으로 성장하지 못하는 정체현상 지속

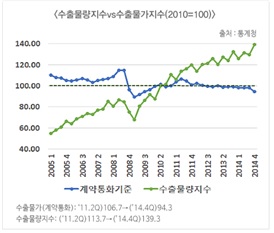

※ 수출물가가 ’11년 2분기 106.7을 정점으로 ’14년 4분기 87.5로 하락했는데, 동기간 수출물량은 113.7에서 139.3으로 크게 늘어 수출물가 하락분을 상쇄하는 물량주도 수출이 관찰되고 있는 상태

- 기사입력 2015년04월29일 20시36분

댓글목록

등록된 댓글이 없습니다.