관련링크

본문

금호산업 이사회, 아시아나항공 매각 결정…"시장신뢰 회복하는 길"

"계열사 통 매각 유력 검토…전체 매각 가격 1조원 이상으로 추정"

금호아시아나그룹이 핵심 계열사 아시아나항공을 매각한다.

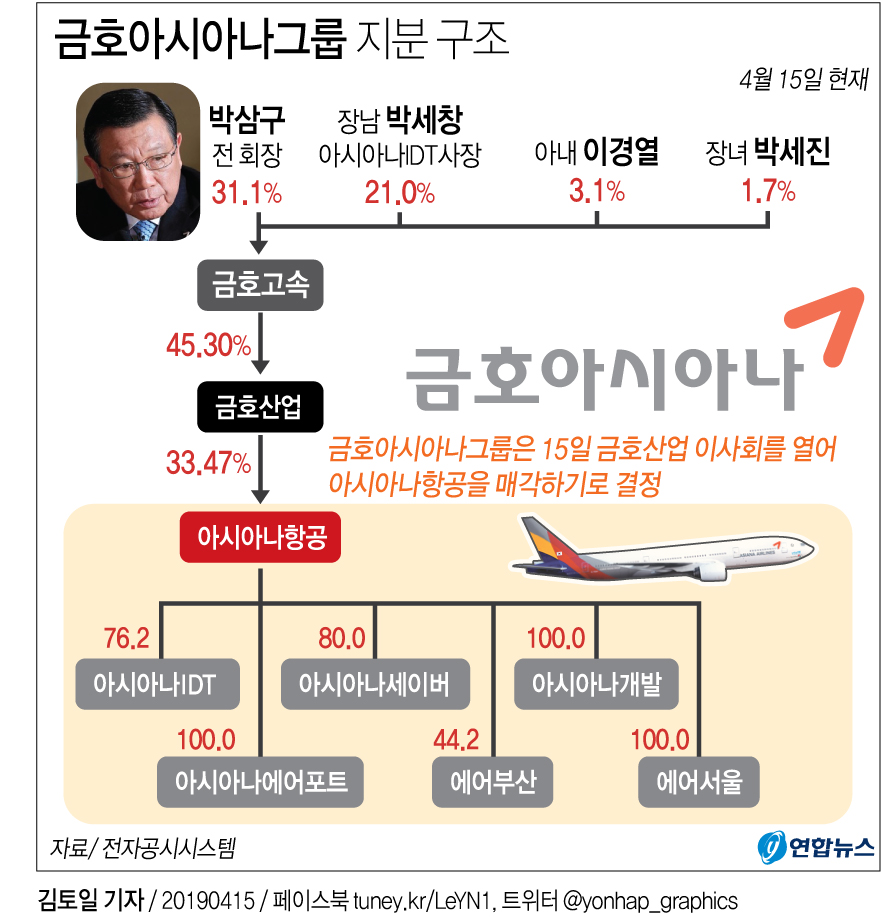

금호아시아나그룹은 15일 금호산업 이사회 의결을 거쳐 아시아나항공을 매각하기로 결정했다고 밝혔다.

금호산업은 아시아나항공 지분 33.47%를 보유한 최대주주다. 이는 현재 시장 가격으로 약 3천억원에 해당한다.

이날 이사회 결정에 따라 금호아시아나는 아시아나항공 매각을 위한 매각 주간사 선정, 우선협상대상자 선정 등 매각 절차를 진행할 예정이다.

앞서 금호아시아나 박삼구 전 회장과 아들 박세창 아시아나 IDT사장은 이날 오전 주채권은행인 산업은행 이동걸 회장을 만나 아시아나항공 매각 의사를 전달했으며, 곧바로 매각 방안을 담은 수정 자구계획을 냈다.

산은은 금호아시아나 측이 제시한 수정 자구계획 검토를 위해 채권단 회의를 이날 오후 개최할 예정이다.

아시아나항공 매각 방안은 확정되지 않았지만, 아시아나항공이 지분을 보유한 계열사들의 통 매각이 유력하게 검토되는 것으로 알려졌다.

아시아나항공은 에어부산(44.17%) 아시아나IDT](76.25%), 아시아나에어포트(100%), 아시아나세이버(80%), 아시아나개발(100%), 에어서울(100%) 등을 계열사로 두고 있다.

금호산업이 보유 중인 아시아나항공 지분을 내놓으면서 계열사들에 대한 경영권 프리미엄을 붙여 매각할 가능성이 커 전체 매각가격은 1조 이상에 달할 것으로 추정된다.

아시아나항공이 시장에 매물로 나오게 되면서 SK그룹, 한화그룹, CJ그룹, 애경그룹 등이 인수전에 뛰어들 것으로 예상된다.

하지만, 당장 해당 기업들은 "사실 무근이다", "계획이 없다"며 부인하고 있다.

그러나 재계에서는 이들 기업 중 상당수가 아시아나항공 인수를 검토하고 있으며 매각 절차가 본격화하면 인수전에 뛰어들 것으로 보고 있다.

금호아시아나가 핵심 계열사 아시아나항공 매각을 결정하면서 산업은행 등 채권단에 요청한 5천억원 규모의 유동성을 공급받을 가능성이 커졌다.

아시아나항공은 당장 오는 25일 만기가 돌아오는 600억원 규모의 회사채를 상환해야 하는 등 유동성 위기에 몰려 있다.

아시아나 총 차입금은 작년 말 기준 3조4천400억원이고 이 가운데 1년 안에 갚아야 할 단기차입금은 1조3천200억원이다.

금호아시아나는 지난 10일 채권단에 박삼구 전 회장의 영구 퇴진, 박 전 회장 일가의 금호고속 지분에 담보 설정, 아시아나항공 자회사 매각 등을 조건으로 5천억원의 자금수혈을 요구한 바 있다.

그러나 채권단은 이튿날 "시장의 신뢰를 회복하기에는 미흡하다"며 금호아시아나의 자구계획을 거부했다.

박 전 회장 등 금호 일가가 경영에서 완전히 손을 떼지 않는 이상 지원은 힘들다는 게 채권단 입장이었다.

아시아나항공이 매각되면 금호아시아나그룹은 건설회사인 금호산업과 금호고속, 금호리조트만 남게 된다.

그룹 매출의 60% 이상을 차지하는 아시아나항공이 떨어져 나가면 금호그룹 매출은 3분의 1 수준으로 쪼그라드는 등 중견기업 수준으로 사세가 축소될 전망이다.

금호아시아나그룹은 박 전 회장이 '금호고속→금호산업→아시아나항공'으로 수직계열화해 지배하는 구조다.

박삼구 전 그룹 회장이 최대주주인 금호고속은 금호산업의 지분 45.30%를 보유하고 있다.

금호아시아나 관계자는 "아시아나항공 경영정상화를 위해 최선의 방안을 고심해왔다"며 "아시아나항공을 매각하는 것이 그룹과 아시아나항공 모두에게 시장의 신뢰를 확실하게 회복하는 것이라 여겼다"고 말했다.

<연합뉴스>

- 기사입력 2019년04월15일 16시56분

댓글목록

등록된 댓글이 없습니다.